一、有关条件及核查资料

(一)软件企业须符合下列条件:

1.在广州市依法注册的以软件产品开发销售(营业)为主营业务的居民企业;

2.汇算清缴年度具有劳动合同关系且具有大学专科以上学历的职工人数占企业月平均职工总人数的比例不低于 40%,其中研究开发人员占企业月平均职工总数的比例不低于 20%;

3.拥有关键核心技术,并以此为基础开展经营活动,且汇算清缴年度研究开发费用总额占企业销售(营业)收入总额的比例不低于 6%;其中,企业在中国境内发生的研究开发费用金额占研究开发费用总额的比例不低于 60%;

4.汇算清缴年度软件产品开发销售(营业)收入占企业收入总额的比例不低于 50%(嵌入式软件产品和信息系统集成产品开发销售(营业)收入占企业收入总额的比例不低于 40%),其中:软件产品自主开发销售(营业)收入占企业收入总额的比例不低于 40%(嵌入式软件产品和信息系统集成产品开发销售(营业)收入占企业收入总额的比例不低于 30%);

5.主营业务拥有自主知识产权;

6.具有与软件开发相适应的软硬件设施及开发环境(如合法的开发工具等);

7.汇算清缴年度未发生重大安全、质量事故或严重环境违法行为。

(二)软件企业核查资料如下:

1.企业法人营业执照副本复印件;

2.企业开发销售的主要软件产品或技术服务列表;

3.主营业务为软件产品开发的企业,提供至少1 个主要产品的软件著作权或专利权等自主知识产权的有效证明文件,以及第三方检测机构提供的软件产品测试报告。主营业务仅为技术服务的企业提供核心技术说明;

4.企业职工人数、学历结构、研究开发人员及其占企业职工总数的比例说明,以及汇算清缴年度最后一个月社会保险缴纳证明等相关证明材料;

5.经具有资质的中介机构鉴证的企业财务会计报告(包括会计报表、会计报表附注和财务情况说明书)以及软件产品开发销售(营业)收入、软件产品自主开发销售(营业)收入、研究开发费用、境内研究开发费用等情况说明;

6.与主要客户签订的一至两份代表性的软件产品销售合同

或技术服务合同复印件及相关发票复印件;

7.企业开发环境相关证明材料;

8.核查年度经税务机关备案的企业所得税年度纳税申报表

复印件、年度汇算清缴报告主表复印件;

9.企业法定代表人签署的《软件企业承诺书》,对所提交材料的真实性、准确性以及汇算清缴年度未发生重大安全、质量事故或严重环境违法行为等予以承诺;

10.核查过程中需要补充的其他材料。

二、有关程序

根据《国家税务总局关于发布修订后的<企业所得税优惠政策事项办理办法>的公告》(税务总局〔2018〕23号),企业享受优惠事项采取“自行判别、申报享受、相关资料留存备查”的办理方式。企业应当根据经营情况以及相关税收规定自行判断是否符合优惠事项规定的条件,符合条件的可以按照公告中《目录》列示的时间自行计算减免税额,并通过填报企业所得税纳税申报表享受税收优惠。在完成年度汇算清缴后,按照《目录》“后续管理要求”项目中列示的清单向税务机关提交资料。有关步骤如下:

(一)核查工作流程:

1.登录系统。企业注册、登录“广东省软件和集成电路设计企业核查系统”,核对、补充核查资料。特别注意:每一份证明材料扫描为一个连续的文档,格式要求为PDF格式。

2.资料核查。广州市软件企业和集成电路设计企业由广州市工业和信息化主管部门登录“广东省软件和集成电路设计企业核查系统”进行系统核查,并按照不低于20%的比例进行实地核查。

3.结果公示。广州市工业和信息化局在官网和微信公众号对广州市软件企业核查结果进行公示(5个工作日)。

4.结果反馈。广州市工业和信息化局在收到享受优惠政策的企业名单和备案资料40 天内将经公示的核查结果报送省工业和信息化厅。省工业和信息化厅在收到享受优惠政策的企业名单和备案资料两个月内,将核查结果反馈给省级税务部门。经核查,对不符合条件或存在违反国家法律法规、标准规范情况,或提供虚假核查备案资料的企业,将按有关规定进行处理。

(备注:重软企业由发改部门核查,具体条件为除符合软件企业的条件外,还应至少符合下列条件中的一项:1.汇算清缴年度软件产品开发销售(营业)收入不低于2亿元,应纳税所得额不低于1000万元,研究开发人员占企业月平均职工总数的比例不低于25%;2.在国家规定的重点软件领域内,汇算清缴年度软件产品开发销售(营业)收入不低于5000万元,应纳税所得额不低于250万元,研究开发人员占企业月平均职工总数的比例不低于25%,企业在中国境内发生的研究开发费用金额占研究开发费用总额的比例不低于70%;3.汇算清缴年度软件出口收入总额不低于800万美元,软件出口收入总额占本企业年度收入总额比例不低于50%,研究开发人员占企业月平均职工总数的比例不低于25%)

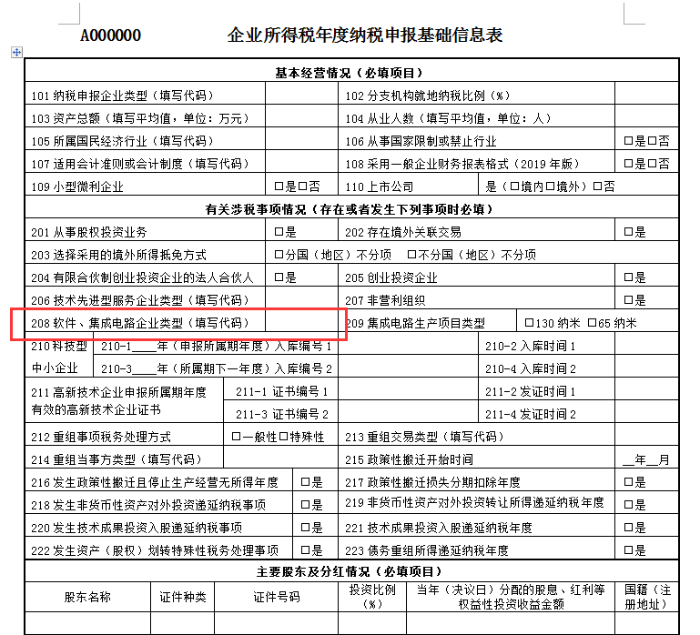

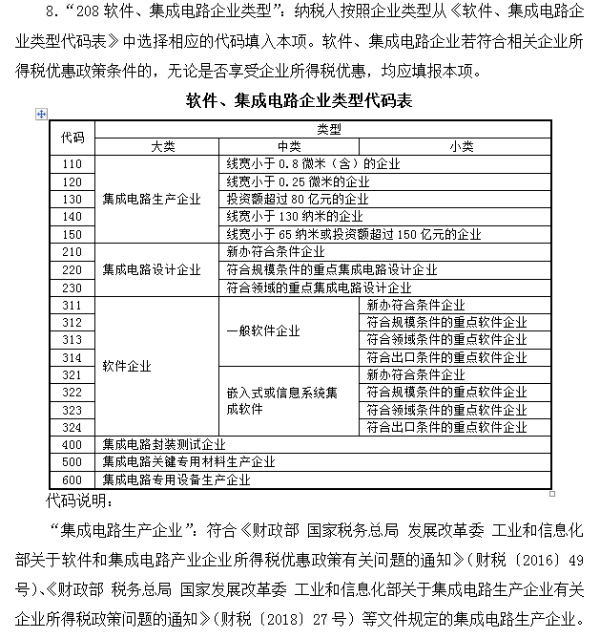

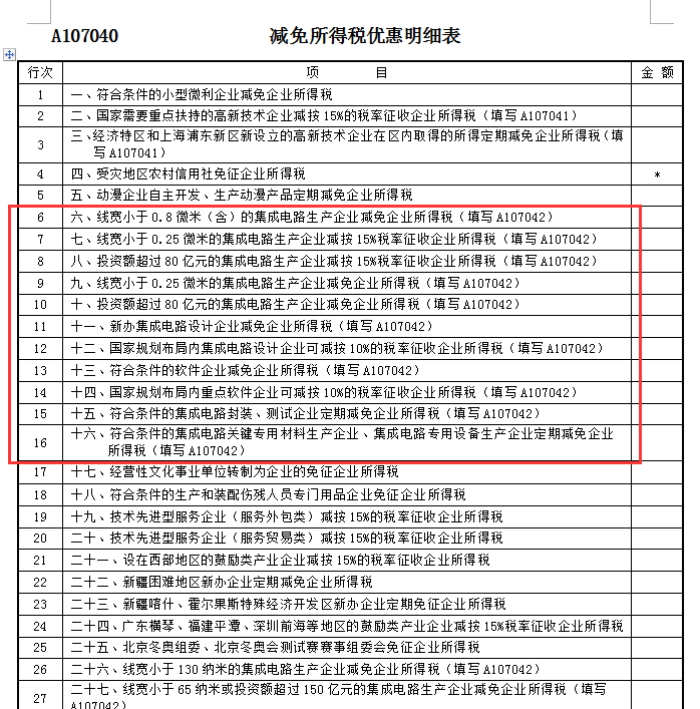

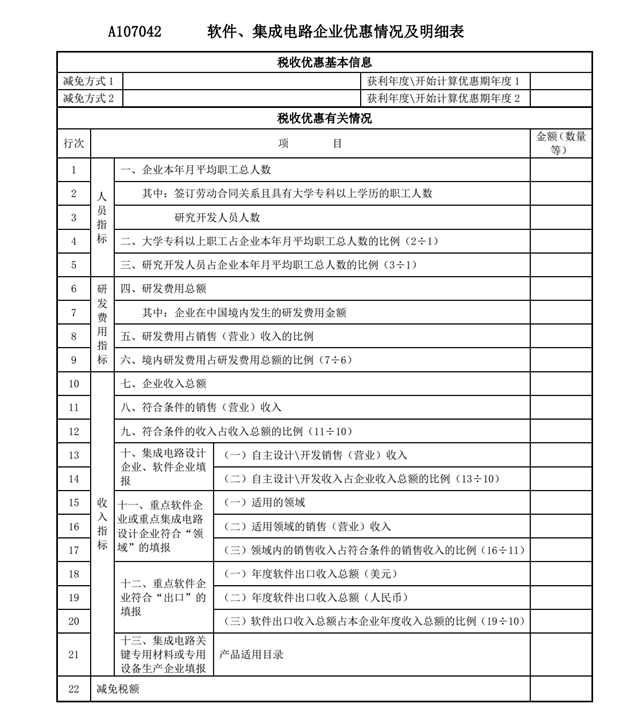

(二)重点需填内容:

三、常见问题

1.2019 年成立或2019 年开始盈利的企业,能申请“两免三减半”所得税优惠吗?是否同时享受小微企业所得税优惠?

答:根据《财政部税务总局关于集成电路设计和软件产业企业所得税政策的公告》(财税〔2019〕68号)依法成立且符合条件的集成电路设计企业和软件企业,在2018 年12 月31 日前自获利年度起计算优惠期,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税,并享受至期满为止。目前,国家尚未出台新的该优惠政策的延续文件,企业可保持关注政策动态和国家相关部门发布的公告信息。如企业同时符合小型微利企业条件,由于企业所得税的税率式优惠不可叠加,可比较后选择最优惠的税率进行享受。

2.申请“两免三减半”所得税优惠的企业可以自行选择批次吗?

答:企业可根据自身的核算进度在年度汇算清缴期结束前进行企业所得税申报,税务机关将在3 月和6 月分两批将已申报享受优惠政策的企业名单和相关资料报送相关部门核查。

也要注意,对自身条件判断没有把握的企业应尽可能提前履行汇算清缴纳税申报工作,列入税务部门第一批提交核查的名单当中。如经核查不符合减免税条件的,可在汇算清缴期内补缴税款,避免加收滞纳金。

3.在“两免三减半”所得税优惠期内软件企业,之前申请享受了“两免三减半”所得税优惠,可以申请重点软件企业所得税优惠吗?

答:企业符合国家规划布局内的重点软件企业条件,如当年未享受免税优惠的,可减按10%的税率征收企业所得税。

4.申请高新企业享受企业所得税优惠是否需要向税务机关申请?符合小型微利企业,同时也是高新技术企业,企业所得税是按15%计算,是否还可以按小型微企业分段计算?

答:企业享受企业所得税优惠事项采取“自行判别、申报享受、相关资料留存备查”的办理方式。如企业同时为符合条件的小型微利企业或高新技术企业,由于企业所得税的税率式优惠不可叠加,可比较后选择最优惠的税率进行享受。

5.公司1997 年成立,之前为商贸企业,于2017 年起变更行业性质为软件企业,是否可以申请享受“两免三减半”?

答:申请“两免三减半”的软件企业自获利年度起计算优惠期,其获利年度是指软件企业开始生产经营后,第一个应纳税所得额大于零的纳税年度,包括对企业所得税实行核定征收方式的纳税年度。

6.2019 年研发费用可以加计扣除75%吗?若是软件持续升级研发,研发费用能否持续享受加计扣除政策?

答:企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2018年1 月1 日至2020 年12 月31 日期间,再按照实际发生额的75%在税前加计扣除;形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。企业的研发费用只要符合税法相关规定,都可以享受加计扣除政策。

联系人:张美玉,咨询电话:020-38289551